|

Главная |

Коэффициенты деловой активности

|

из

5.00

|

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости. Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственного потенциала фирмы.

В общем случае скорость оборота активов предприятия принято рассчитывать с помощью формулы:

, (2.1)

, (2.1)

где КОА - коэффициент оборачиваемости активов;

ВР - выручка от реализации;

- средняя величина активов.

- средняя величина активов.

Он характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т.е. показывает, сколько раз в год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли.

Соответственно, оборачиваемость текущих активов будет определяться как:

, (2.2)

, (2.2)

где КОТА - коэффициент оборачиваемости текущих активов;

- средняя величина текущих активов.

- средняя величина текущих активов.

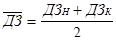

Средняя величина активов по данным баланса определяется по формуле:

, (2.3)

, (2.3)

где АН, АК - величина активов на начало и на конец периода.

Затем определяется продолжительность одного оборота в днях:

, (2.4)

, (2.4)

где Т - продолжительность анализируемого периода.

Если продолжительность оборота текущих активов увеличивается, то для продолжения производственно-коммерческой деятельности хотя бы на том же уровне необходимо дополнительное привлечение средств в оборот (СПО), которое рассчитывается по формуле:

, (2.5)

, (2.5)

где П1 и П0 - соответственно период оборота отчетного и базисного годов.

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств.

Одним из способов оценки достаточности денежных средств является определение длительности периода оборота (ПДС). С этой целью используется формула:

, (2.6)

, (2.6)

где  - средние остатки денежных средств;

- средние остатки денежных средств;

ОП - оборот за период.

Для расчета средних остатков денежных средств привлекаются внутренние учетные данные (ОДn - остатки на начало n-го месяца) и формула:

(2.7)

(2.7)

где n - количество месяцев в периоде.

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные направления движения денежных средств принято рассматривать отдельно в разрезе текущей, инвестиционной и финансовой деятельности.

Приток денежных средств в рамках текущей деятельности связан с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, производственными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование (в первую очередь - поступление (выбытие) основных средств и нематериальных активов).

Финансовая деятельность предприятия связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом.

Прямой метод имеет недостаток: он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия (предприятие получает чистую прибыль, а его денежные средства сокращаются). При анализе движения денежных средств косвенным методом преобразуется величина чистой прибыли в величину денежных средств, т.е. исправляется недостаток прямого метода анализа.

В отличие от других подходов к оценке финансового состояния, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и т.д.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

1. Оборачиваемость дебиторской задолженности (ОДЗ).

, (2.8)

, (2.8)

где  - средняя дебиторская задолженность,

- средняя дебиторская задолженность,

, (2.9)

, (2.9)

где ДЗН и ДЗК - соответственно дебиторская задолженность на начало и на конец периода.

По значению этого коэффициента судят, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода.

В том случае, если в течение периода величина выручки от реализации значительно изменялась по месяцам, то применяют уточненный способ расчета средней величины дебиторской задолженности, основанный на ежемесячных данных. Тогда:

(2.10)

(2.10)

где ОДЗn - величина дебиторской задолженности на конец n-го месяца.

2. Период погашения дебиторской задолженности (ППДЗ).

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск её непогашения.

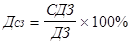

3. Доля дебиторской задолженности в общем объеме текущих активов (ДДЗ).

(2.11)

(2.11)

4. Доля сомнительной задолженности в составе дебиторской задолженности (ДСЗ):

, (2.12)

, (2.12)

где СДЗ - сомнительная дебиторская задолженность.

Этот показатель характеризует "качество" дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью:

- контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

- следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

- использовать способ предоставления скидок при досрочной оплате.

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов (ОЗ) используется формула:

, (2.13)

, (2.13)

где СР - себестоимость реализованной продукции;

- средняя величина запасов,

- средняя величина запасов,

При этом:

, (2.14)

, (2.14)

где ЗН и ЗК - соответственно остатки запасов на начало и на конец периода.

В ходе анализа этого показателя необходимо учитывать влияние оценки материально-производственных запасов, особенно при сравнении данного предприятия с конкурентом. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. Следует отметить, что в некоторых случаях увеличение оборачиваемости запасов отражает негативные явления в деятельности компании, например, в случае повышения объема реализации за счет реализации товаров с минимальной прибылью или вообще без прибыли.

Срок хранения запасов (СХ) определяется по формуле:

(2.15)

(2.15)

Используя приведенные выше формулы, рассчитаем коэффициенты деловой активности для ЧП Горбушина, а результаты расчетов сведем в таблицу 3.9.

Таблица 3.9.

Коэффициенты деловой активности

| Показатель | 2002 год | 2003 год | Индексы |

| 1. Коэффициент оборачиваемости активов | 4,26 | 3,92 | 0,92 |

| 2. Продолжительность одного оборота, дней | 46 | 49 | 1,08 |

| 3. Длительность периода оборота денежных средств | 0,95 | 1,50 | 1,58 |

| 4. Коэффициент оборачиваемости дебиторской задолженности | 1,57 | 1,97 | 1,25 |

| 5. Период погашения дебиторской задолженности | 172 | 137 | 0,79 |

| 6. Доля дебиторской задолженности в общем объеме текущих активов | 0,58 | 0,59 | 1,02 |

| 7. Скорость оборота товарно-материальных запасов | 4,03 | 3,99 | 0,99 |

| 9. Срок хранения запасов | 67 | 67,7 | 1,01 |

Как видно из результатов таблицы, период погашения дебиторской задолженности в 2003 году уменьшился по сравнению с 2002 и составил 137 дней против 172, что, безусловно, является положительной тенденцией. Скорость оборота товарно-материальных запасов в среднем составляет около 4 дней, что является очень хорошим показателем.

Еще раз следует напомнить, что для финансового анализа важно знать, как распределяются денежные средства по этапам основной деятельности предприятия: сколько денежных средств связано в производстве и на складе, сколько продано продукции, но еще не оплачено покупателем. Поэтому состав показателя «материально-производственные запасы» включает во все те ресурсы предприятия, которые еще не нашли покупателя, т.е. сырье и материалы, незавершенное производство, готовая продукция и прочие статьи, которые попадают под эту категорию средств предприятия. Как следует из наших расчетов, условия, на которых предприятия получают поставки, несколько лучше, чем условия, предоставляемые предприятием покупателям своей продукции. В целом это положительно характеризует финансовое положение компании, поскольку приток денежных средств от дебиторов более интенсивен, чем их отток кредиторам.

|

из

5.00

|

Обсуждение в статье: Коэффициенты деловой активности |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы