|

Главная |

Коэффициенты структуры капитала

|

из

5.00

|

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их "цена", степень риска, возможные направления использования и т. д.

В общем случае вне зависимости от организационно-правовых видов и форм собственности источниками формирования имущества любого предприятия являются собственные и заемные средства.

В целом информация о величине собственных источников представлена в I разделе пассива баланса.

Данные о составе и динамике заемных средств отражаются во II и III разделах пассива.

К числу основных показателей, характеризующих структуру источников средств, относятся:

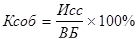

Коэффициент собственности, характеризующий долю собственного капитала в структуре капитала компании, а следовательно, соотношение интересов собственников компании и кредиторов. В западной практике считается, что этот коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтения кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченным собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

, (2.16)

, (2.16)

где Исс - источники собственных средств,

ВБ - валюта баланса.

Коэффициент финансовой устойчивости (стабильности):

(2.17)

(2.17)

Значение коэффициента показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

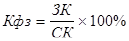

Коэффициент финансовой зависимости:

, где (2.18)

, где (2.18)

ЗК - заемный капитал,

СК - собственный капитал.

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет возможность получения кредита.

Далее переходят к анализу изменений, имевших место как в составе собственных, так и заемных средств.

Анализ собственных источников целесообразно начинать с оценки их структуры и состава по данным баланса и расшифровок к нему. Следует изучить, чем представлены источники собственных средств, объем фондов специального назначения, информацию о нераспределенной прибыли.

Затем переходят к поэлементному изучению каждого источника, имея в виду их различную роль в функционировании предприятия.

Так, при анализе уставного капитала прежде всего оценивают полноту его формирования, выясняя, в случае необходимости, кто из учредителей не выполнил (частично выполнил) свои обязательства по вкладу в уставной капитал.

Далее следует убедиться в стабильности величины уставного капитала в течение отчетного периода и её соответствии данным, зафиксированным в учредительных документах. Очевидно, что анализ уставного капитала имеет свою специфику в зависимости от организационно-правовой формы создания предприятия (например, для АО определяется структура уставного капитала - доля обыкновенных и привилегированных акций).

При анализе нераспределенной прибыли предприятия следует оценить изменение её доли в общем объеме собственных источников. Тенденция к снижению этого показателя свидетельствует, как правило, о падении деловой активности и, следовательно, должна стать предметом особого внимания руководителя предприятия и его главного бухгалтера.

Не меньшее значение для оценки эффективности деятельности предприятия имеет динамика величины фондов специального назначения (накопления и потребления). При этом анализ должен учитывать различную функциональную роль указанных фондов в механике финансирования деятельности предприятия. Поэтому анализ следует вести раздельно в части средств, направляемые на производственные нужды (инвестирование и пополнение оборотных средств) и нужды потребления.

Рекомендация: оценку состава и структуры источников собственных средств предприятия следует проводить в динамике за ряд лет с тем, чтобы выявить основные тенденции происходящих изменений.

Анализ состава и структуры заемных средств целесообразно начинать с выяснения роли в деятельности предприятия роли долгосрочных и краткосрочных кредитов. Вполне очевидно, что для предприятие наличие в составе источников его имущества долгосрочных заемных средств является положительным явлением, поскольку это позволяет располагать привлеченными средствами длительное время.

Важным вопросом в анализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств. Финансирование за счет собственных источников связано с выплатой дивидендов по акциям (для предприятий, функционирующих в форме АО). При этом выбор той или иной политики выплаты дивидендов может быть решающим с точки зрения привлекательности предприятия для инвесторов.

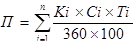

Привлечение заемных средств позволяет предприятию оплатить срочные обязательства, а также является способом расширения своей деятельности. При этом следует иметь в виду, что использование отдельных видов заемных средств (ссуды банка, займы, кредиторская задолженность поставщикам и т.д.) имеют для предприятия различную стоимость. В обязательном порядке проценты за пользование заемными средствами выплачиваются по ссудам банка. Плата по банковским процентам относится на себестоимость продукции и на чистую прибыль. Общая сумма уплачиваемых процентов определяется по формуле:

(2.19)

(2.19)

где Ki - сумма полученного i-го кредита;

Ci - процентная ставка i-го кредита;

Ti - срок представления i-го кредита, дней;

n - количество полученных в отчетном периоде кредитов.

При расчетах с поставщиками и подрядчиками плата за временное пользование средствами кредиторов, как правило, не взимается, хотя в случае несвоевременной оплаты предприятию придется заплатить пени (в процентах от суммы договора) за каждый день просрочки. В условиях широко распространенного в нашей стране порядка предварительной оплаты продукции дополнительным бесплатным источником финансирования многих предприятий-товаропроизводителей стали суммы средств, поступающие от их покупателей. При этом практика показывает, что разрыв между временем поступления денег на расчетный счет предприятия и времени отгрузки во многих случаях измеряются месяцами.

Рассчитаем показатели структуры капитала по данным ЧП Горбушина, и полученные данные сведем в таблицу:

Таблица 3.10

Коэффициенты структуры капитала.

| Показатель | 2002 год | 2003 год | База сравнения |

| 1. Коэффициент собственности | 0,0535 | 0,0548 | 0,6 |

| 2. Коэффициент финансовой зависимости | 17,66 | 17,12 | 1-3 |

| 3. Коэффициент защищенности кредиторов | 7,38 | 7,92 | 1,5 и выше |

Как видим из результатов расчетов, коэффициент собственности, равный 0,0535 в 2002 году и незначительно увеличившийся до 0,0548 в 2003 году, при норме 0,6 является катастрофически низким и, как следствие, коэффициент финансовой зависимости, равный 17,76 в 2002 году и 17,12 в 2003 году при норме 1-3 является просто огромным. Одно это говорит о настораживающем состоянии предприятия, а вместе с низким коэффициентом рентабельности реализации о возможности краха, особенно при падении спроса на товары и услуги, продаваемые предприятием или при падении цен. Но, с другой стороны, коэффициент защищенности кредиторов равен 7,38 в 2002 и 7,92 в 2003 году - довольно высокие показатели. Можно сделать вывод, что большую долю заемных средств составляет беспроцентный кредит - кредиторская задолженность. И если с ее выплатой возникнут какие-то трудности, у предприятия сразу возникнут неприятности.

|

из

5.00

|

Обсуждение в статье: Коэффициенты структуры капитала |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы