|

Главная |

Потребительское кредитование

|

из

5.00

|

Потребительский кредит – “это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.)”.

Еще одно определение данного понятия дано в Финансово-кредитном энциклопедическом словаре под ред. Грязновой А.Г.: «Потребительский кредит (англ. consumer credit, purchase loan) – форма кредита, предоставляемого населению предприятиями торговли и сферы услуг при покупке предметов потребления, товаров длительного пользования, оплате бытовых услуг на условиях отсрочки платежа».

В отличие от других кредитов, объектом потребительского кредита могут быть и товары, и деньги. Товарами, продаваемыми в кредит, как и оплачиваемыми за счёт банковских ссуд, являются предметы потребления длительного пользования.

Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае – это коммерческие банки, специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия, а с другой стороны – заемщики – люди.

Через различные формы потребительского кредита обслуживается всё возрастающая доля розничного товарооборота.

Роль потребительского кредита заключается в том, что он очень сильно стимулирует эффективность труда. То есть, получая заработную плату, недостаточную для покупки за наличный расчет необходимых товаров, в частности предметов длительного пользования, люди имеют возможность покупать эти товары в кредит или брать кредит под их покупку. Впоследствии, деньги за эти товары должны быть выплачены, поэтому каждый взявший в кредит старается не потерять свое рабочее место. Только так клиент банка может быть уверенным в возможности выплатить кредит и зарекомендовать себя перед кредиторами как платежеспособное и добросовестное лицо для дальнейших связей.

Важно также заметить, что потребительский кредит уменьшает текучесть кадров, так как вынуждает людей как можно крепче держаться за своё рабочее место и опять же не потерять свою работу, чтобы оставаться платежеспособным и иметь возможность выплатить долг перед банком. Уменьшение текучести кадров благоприятно влияет на экономику страны. Таким образом, можно отметить, что потребительский кредит является сильным фактором подъема народного благосостояния.

Но следует учесть, что “потребительский кредит, временно форсируя рост производства и создавая видимость высокой конъюнктуры, в итоге может способствовать выходу производства за рамки платёжеспособного спроса населения, нарастания перепроизводства и обострению экономических кризисов”.

Потребительский кредит существует в двух формах - «прямой потребительский кредит (без посредничества торговых фирм, например, в виде кредитных карт, платежных карт); с поручительством торговых фирм (банк заключает договор с торговой фирмой о кредитовании ее покупателей, а фирма берет на себя поручительство по долговым обязательствам покупателей-заемщиков перед банком и заключает договор с покупателями об условиях кредита, погашаемого частями. Эти договоры передаются банку, который выплачивает фирме 80-90 % суммы кредита, а остальную часть зачисляет на особый - блокированный счёт. Покупатель погашает кредит по частям; купленные им в кредит товары служат обеспечением платежа. В случае непогашения в срок кредита соответствующие суммы взыскиваются банком с блокированного счёта)». То есть, часть общей суммы кредита – 10-12% -зачисленная банком на блокированный счет, является гарантией погашения кредита в срок.

Классификация потребительских кредитов может быть проведена по нескольким признакам, например, по объекту кредитования, субъектам кредитования, по срокам кредитования, по обеспечению и методу погашения, по условиям предоставления, по методу взимания процентов.

Рассмотрим подробнее классификацию по каждому из приведенных признаков.

По объектам кредитования потребительские кредиты можно подразделить на кредиты

· На неотложные нужды;

· Под залог ценных бумаг;

· На строительство и приобретение жилья;

· На капитальный ремонт домов, их газификацию, присоединение к сетям водопровода и канализации;

· На обучение;

· На медицинские услуги;

· На покупку автотранспорта;

· На установку телефона.

По субъектамкредитования существуют потребительские кредиты, предоставляемые

· Банком;

· торговыми организациями;

· частными лицами (так называемые частные потребительские ссуды);

· учреждениями небанковского типа- ломбарды, пенсионные фонды;

· потребительские кредиты, предоставляемые заемщикам непосредственно на предприятиях и в организациях, в которых они работают.

По срокам кредитования потребительские кредиты делят на:

· краткосрочные - от 1 дня до 1 года;

· среднесрочные – 1-5 лет;

· долгосрочные – свыше 5 лет.

По обеспечению потребительские кредиты бывают обеспеченные(залогом, гарантиями, поручительствами) и необеспеченные (бланковые). Обеспечение не гарантирует погашения кредита, но значительно снижает риск его не возврата.

По методу погашенияразличают

· Кредит с разовым погашением (noninstallment). Сюда относятся текущие счета, открываемые покупателем на срок 1-1,5 месяца в универмагах и других предприятиях розничной торговли; в пределах предоставленных кредитов они покупают товары и, по истечении установленного срока, единовременно погашают свою задолженность. Потребительский кредит с разовым погашением включает также кредиты в виде отсрочки платежа (за услуги коммунальных предприятий, врачей и медицинских учреждений).

· Кредит с рассрочкой платежа (installment), погашение задолженности по кредиту и процентов осуществляется единовременно. Кредиты с рассрочкой делятся на равномерно погашаемые (ежемесячно, ежеквартально) и неравномерно погашаемые (сумма платежа меняется).

По условиям предоставления различают кредиты разовый и возобновляемый (револьверный).

По методу взимания процентов ссуды классифицируют следующим образом:

· ссуды с удержанием процентов в момент ее предоставления; ссуды с уплатой процентов в момент погашения кредита;

· ссуды с уплатой процентов равными взносами на протяжении всего срока пользования (ежеквартально, один раз в полугодие или по специально оговоренному графику).

Существует также такое понятие как ссуда с аннуитетным платежом, т.е. платежом с одновременной уплатой процентов за пользование ссудой.

В целом представленная выше классификация отражает многообразие потребительских ссуд, но не исчерпывает всех возможных критериев классификации, поэтому ее можно продолжить в зависимости от других признаков.

Потребительский кредит может быть представлен следующими видами: покупка в рассрочку, кредитные и расходные карточки, автоматически возобновляемые ссуды, персональные ссуды.

Потребительский кредит в товарной форме предоставляется преимущественно при продаже предметов длительного пользования – автомашин, холодильников, радиоприёмников, телевизоров, мебели – такой вид кредита называется покупкой в рассрочку. Этот вид кредита имеет свои плюсы, а именно: форма оплаты позволяет осуществлять расходы в то время, когда доходы ещё не поступили, что, несомненно, очень удобно для многих потребителей при покупке товаров длительного пользования, также этот вид кредита позволяет покупать товары и оплачивать услуги в течение более продолжительного периода, чем нормальный интервал между денежными поступлениями; позволяет клиенту приобретать материальные финансовые активы со стоимостью, превышающей сумму, которую он мог бы заплатить, исходя только из его собственных сбережений.

Заключение кредитных договоров проходит в несколько этапов:

1. Формирование содержания кредитного договора клиентом-заемщиком (вид кредита, сумма, срок, обеспечение и т.п.)

2. рассмотрение банком представленного клиентом проекта кредитного договора и составление заключения о возможности предоставления кредита вообще и об условиях его предоставления в частности (при положительном решении вопроса). На этом этапе банки определяют:

а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть ссуду. Проверка кредитоспособности является предпосылкой заключения кредитного договора. Банк в процессе этой работы реализует предоставленное ему рыночными условиями хозяйствования право на выбор субъекта кредитной сделки, сообразуясь со своими экономическими интересами;

б) Свои возможности предоставить кредит хозорганам в требуемых ими суммах исходя из имеющихся в наличии кредитных ресурсов, возможностей их увеличения за счет своей депозитной и процентной политики, привлечения межбанковских кредитов, рефинансирования в ЦБРФ и т.д.

3. Совместная корректировка кредитного договора клиентом и банком до достижения взаимоприемлемого варианта и предоставления его на рассмотрение юристов.

4. Подписание кредитного договора обеими сторонами, т.е. придание ему силы юридического документа.

Кредитоспособность клиентов:

Кредитоспособность клиентов – способность заемщика своевременно рассчитаться с банками по кредиту и проценту.

Расчет ведут по следующим коэффициентам:

Коэффициент абсолютной ликвидности =

Коэффициент текущей ликвидности =

Коэффициент покрытия =

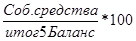

Коэффициент независимости =

Условная разбивка коэффициентов по классам:

| Коэффициенты | 1 класс | 2 класс | З класс |

| Коэффициент абсолютной ликвидности | > 0,2 | 0,15 – 0,2 | < 0,15 |

| Коэффициент текущей ликвидности | > 0,8 | 0,6 – 0,8 | < 0,6 |

| Коэффициент покрытия | > 2 | 1 – 2 | < 1 |

| Коэффициент независимости | > 60 | 40 - 60 | < 40 |

Условная разбивка дает возможность определить класс рассчитанных коэффициентов и подсчитать количество балов кредитоспособности.

| Коэффициенты | класс | % доля |  баллов баллов

|

| Коэффициент абсолютной ликвидности | |||

| Коэффициент текущей ликвидности | |||

| Коэффициент покрытия | |||

| Коэффициент независимости |

Если количество баллов  150, то клиент относится к 1 классу кредитоспособности, т.е. может кредитоваться на льготных условиях.

150, то клиент относится к 1 классу кредитоспособности, т.е. может кредитоваться на льготных условиях.

Если количество баллов 151 – 250, то клиент относится ко 2 классу и может кредитоваться на общих условиях.

Если количество баллов более 250, то это 3 класс кредитоспособности, клиент может кредитоваться на особом режиме: под повышенные %, под высоко ликвидный залог. Банк может так же отказать в кредите клиенту 3 класса

Операции с векселями

Вексель – безусловное письменное долговое обязательство в строго установленной форме дающее его владельцу бесспорное право при наступлении срока требовать от должника обозначенной в векселе суммы.

Банковский вексель – ценная бумага, содержащая безусловное долговое обязательство векселедателя (банка) об уплате определенной суммы векселедержателю в конкретном месте в указанный срок.

Векселя бывают:

Ø Простые (соло);

Ø Переводной (тратта);

Ø Коммерческий (товарный);

Ø Финансовый.

Индоссамент – передаточная надпись на векселе.

Аваль – специальная надпись гаранта платежа на лицевой стороне векселя

Аллонж – добавочный лист к векселю.

Существует 4 способа установления срока платежа по векселю:

1. На конкретную дату;

2. По предъявлению (max срок до 1 года после эмиссии);

3. После n – дней от даты составления;

4. Через n – дней от даты предъявления векселя к оплате.

Банки осуществляют инкассирование векселей, т.е. выполняют поручения векселедержателей на получение платежей по указанной сумме и сроку. Плательщик может опротестовать вексель, т.е. отказаться от оплаты только в нотариальном порядке. Учет векселя – покупка его банком.

Дисконтирование векселя – удержание дисконта в пользу банка.

Домициляция – принятие участника банка плательщика в операции с векселями.

Внешний признак домициляции – наличие надписи «платеж в банке» под подписью плательщика.

Доход банка формируется в виде дисконта, если банк учитывает вексель.

Если банк в качестве посредника, то получает доход в виде комиссионных.

Банк не несет ответственность за оплату по векселю.

Банки могут предоставлять вексельные кредиты:

Ø Предъявительные:

- Учетные,

- Залоговые.

Ø Векселедательские:

1. Учетные кредиты (учет векселя банком) – это их покупка банком, в результате чего право собственности на вексель переходит к банку исходя из наминала за минимум дисконта.

Ссуды под залог векселей отличаются от учета векселей, во-первых, тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды; во-вторых, ссуда выдается не в пределах полном суммы векселя, а только на 60 – 90% их номинальной стоимости (это делается банком, чтобы оградить себя от потерь в случае не выкупа векселя его предъявителем).

Кредит под залог векселя может быть разовым или постоянным.

2. Векселедательский кредит банк выдает в случае нехватки оборотных средств предприятиям на оплату товаров, услуг; в случае дороговизны обычного денежного кредита.

В качестве кредита заемщик получает пакет акций банка.

Кредит выдается под залог имущества или гарантию финансово – устойчивых предприятий.

По истечению срока заемщик гасит кредит и % денежными средствами.

Процентная ставка по векселедательскому кредиту ниже учетной. Эти операции ограничены.

Расчет дисконта:

Дисконт =

Е – номинал векселя

А – количество дней до погашения векселя

П - % ставка

Вексель выступает средством расчета, и с его помощью можно оформить или получить кредит.

Являясь средством расчета, вексель заменяет деньги. Деньги, заменив натуральный обмен, позволили отделить акт продажи от акта покупки; вексель же, заменяя в этой части деньги, отделять акт платежа от акта получения денег, выступая универсальным средством платежа. Вексель может служить средством сохранения денег, вместо наличных денег выступать расчетным средством. К тому же вексель может не только сохранить деньги, но и приумножить их.

Вексельное обращение способно ускорить расчеты, уменьшить потребность в наличных деньгах, так как при развитом коммерческом обороте вексель до срока оплаты может пройти через многих держателей, погашая их обязательства друг перед другом. Вексель широко используется в качестве платежного средства в международных расчетах, при экспорте и импорте.

Следующая функция векселя заключается в том, что его рассматривают в качестве орудия кредита. С помощью векселя можно оформить различные кредитные операции: получить отсрочку в платеже при покупке товара, возвратить полученный кредит, предоставить кредит заемщику и т.д. особое значение вексель в части этой функции имеет для покупателя, так как он дает ему возможность получить кредит от продавца (поставщика) без посредничества банков и других финансовых институтов.

Вексель должен быть выполнен в письменной форме и содержит определенные атрибуты, называемыми реквизитами.

Переводной вексель содержит следующие реквизиты:

- вексельные метки;

- вексельная сумма;

- наименование и адрес плательщика;

- срок платежа;

- наименование получателя платежа;

- место платежа;

- указание места и даты составления;

- подпись векселедателя.

Теперь мы рассмотрим эти реквизиты подробнее.

1. Вексельные метки. В тексте документа являющегося векселем, обязательно должно быть указано, что данный документ есть вексель и все обязательства, вытекающие из документа, имеют вексельный характер.

2. Вексельная сумма. Вексельная сумма обычно указывается цифрами, и прописью. В случаи расхождения в сумме, написанной цифрами, и сумме, написанной прописью, вексель считается выписанным на сумму, написанную прописью. Если в векселе имеются несколько сумм, то вексель считается выписанным на меньшую. Не допускается разбивка суммы векселя по срокам, т.е. поэтапная оплата векселя. Вексель – это абстрактное обязательство оплатить определенную сумму денег.

3. Наименование и адрес плательщика. В случаи если плательщиком является юридическое лицо, обязательно должны быть указаны юридический адрес плательщика, его полное наименование. Когда плательщиком выступает физическое лицо, указываются фамилия, имя, отчество и место жительство этого лица.

4. Срок платежа. Существуют определенные вексельным законодательством сроки платежа:

а) «По предъявлении». Платеж по векселю с таким срокам производится по предъявлению векселя. Он должен быть предъявлен к платежу в течение одного года со дня его составления. В векселе с таким срокам платежа векселедатель может оговорить сроки предъявления к оплате.

б) «Во столько-то времени от предъявления». Данный срок платежа определяет обязательство оплатить вексель через определенный период времени после факта предъявления векселя. Факт предъявления векселя к оплате фиксируется отметкой на лицевой стороне векселя, что фактически является согласием на оплату или днем опротестования векселя в акцепте.

в) «Во столько-то времени от составления». Такой срок платежа векселю может быть установлен таким образом: на один или несколько месяцев от составления, и тогда он наступает в соответствующий день того месяца, в котором платеж должен быть произведен.

г) «На определенный день».

В случаи когда срок платежа в векселе не указан, считается, что вексель подлежит оплате по предъявлении. Требование платить по такому векселю действительно в течение года с момента выставления векселя. Вексель, в котором не указаны даты составления и платежа одновременно, является не действительным.

5. Наименование получателя платежа. В векселе обязательно должно содержаться полное наименование получателя платежа – ремитента. Вексель не может быть выставлен на предъявителя. Ремитентом в переводном векселе может выступать и сам векселедатель. В этом случаи в векселе будет следующая оговорка: «Уплатить в маю пользу или моему приказу» либо другая равнозначная по смыслу.

6. Место платежа. В силу того что по переводному векселю не должник приходит с платежом к кредитору, а сам кредитор приходит к должнику, данный реквизит является одним из самых важных в векселе. Местом платежа обычно является местонахождения плательщика, если иное не оговорено в векселе. В случаи отсутствия в реквизитах векселя место платежа, местом платежа будет считаться местонахождения плательщика. При отсутствии в реквизитах места платежа и место нахождения плательщика вексель считается не действительным. Вексель также считается не действительным, если в нем указано несколько мест платежа.

7. Указание места и даты составления векселя. Местонахождения векселедателя и место составления векселя могут не совпадать. Переводной вексель, в котором не указано место его составления, признается выписанным рядом с наименованием векселедателя. Если в векселе отсутствует место составления и местонахождение трассанта, то он будет считаться не действительным. Место составления векселя должно быть четко указано. Недопустимо указывать неконкретные географические пункты, например Российская Федерация, Красноярский край.

В случаи если в векселе будет указано место, не имеющее никакого отношения к действительному месту составления векселя, вексель будет считаться недействительным.

Дата составления векселя должна быть обязательно указана, поскольку она имеет большое значение для исчисления срока платежа по векселю и периода вексельного обязательства. Векселя с заведомо нереальными датами будут считаться недействительными.

8. Подпись векселедателя. Подпись трассанта обычно находится после его полного наименование и местонахождения в правом нижнем углу векселя и производится только рукописным путем. Без подписи вексель считается недействительным. В российской практике в случаи, если вексель выписывается юридическим лицом, необходимо наличие печати предприятия и двух подписей – директора и главного бухгалтера. В случаи, когда на векселе имеются поддельные подписи, подписи несуществующих лиц, подписи других лиц остаются действительными и вексель также является действительным. Подписи лиц, не уполномоченных к подписанию векселя, также являются действительными, и все обязательства, вытекающие из векселя, будут отнесены непосредственно к лицам, подписавши вексель. В случае исполнения обязательств по векселю вышеуказанными лицами последние приобретают все права требования по отношению ко всем обязанным по векселю лицам. (см. переводной вексель)

К обязательным реквизитам простого векселя относят:

1. Наименование «вексель», включая в текст и выраженное на том языке, на котором этот документ основан.

2. Простое и ничем не обусловленное обязательство оплатить определенную сумму.

3. Указание срока платежа.

4. Указание места платежа.

5. Наименование получателя платежа, которому или приказу которого он должен быть совершен.

6. Указание места и даты составления векселя.

7. Подпись векселедателя, т.е. того, кто выдает вексель.

Как и в переводном векселе, простой вексель допускает, что если не указан срок платежа, то вексель подлежит оплате по предъявлении; место составления векселя может рассматриваться как место платежа и место жительства векселедателя; если не указано место составления векселя, то им считается место, обозначенное рядом с наименованием векселедателя. (см. простой вексель)

Вексель выполняет одну из важных функций: с его помощью можно получить кредит.

Вексельные кредиты подразделяются на:

- предъявительские;

- векселедательские.

Предъявительские вексельные кредиты бывают двух видов: учетные и залоговые.

Учет векселей – это покупка их банком, в результате чего они полностью переходят в его распоряжение, а вместе с ним и право требования платежа от векселедателей.

Поскольку векселедержатель, предъявивший банку векселя к учету, получает немедленно по ним платеж, т.е. до истечения срока платежа по векселю, то фактически для него это означает получение кредита от банка. Поэтому учет векселей третьих лиц банками – это один из способов предоставления ссуд.

В договоре указываются общая сумма и количество принимаемых к учету векселей; величина скидки (дисконта) с вексельной суммы за каждый день, оставшийся до срока оплаты векселя; дата, по состоянию на которую векселя принимаются к учету; порядок и срок перечисления суммы учетного кредита. Заемщик-векселедержатель также предоставляет банку заверенные копии доверенностей или других документов, которые дают право тому или иному должностному лицу индоссировать векселя. Векселя предъявляются в банк к учету с реестрами установленной формы. (см. договор о вексельном кредите)

Специалисты отдела ценных бумаг предоставляют кредитному отделу банка заключение о ликвидности и об обеспеченности приобретаемых банком векселей. Для определения ликвидности векселей ими используется информация о рыночных котировках векселей. В случае если вексель третьего лица не котируется на рынке, то банком у векселедателя должна быть запрошена бухгалтерская отчетность на последнюю отчетную дату (баланс, отчет о прибылях и убытках). На основании представленной отчетности банком проводится анализ кредитоспособности векселедателя и оценивается величина его чистых активов. По результатам такого анализа делается вывод о ликвидности и обеспеченности данного векселя и о возможности его учета банком.

Векселя, при проверке оказавшиеся неудовлетворительными (выданными юридическими лицами, допускавшими свои векселя до протеста, являющимися неплатежеспособными, а также некоммерческие векселя хозяйствующих субъектов, неправильно оформленные и т.п.), вычеркиваются из реестра. Остальные векселя принимаются к учету с разрешительной надписью руководителя банка (или его заместителей) о сумме этих векселей на реестре, исходя из установленного в банке порядка санкционирования принятия решений о выдаче кредита. После этого оформляется договор с заемщиком и составляется акт приема-передачи векселей.

Ссуды под залог векселей отличаются от учета векселей, во-первых, тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды; во-вторых, ссуда выдается не в пределах полной суммы векселя, а только на 60-90% их номинальной стоимости, поскольку банк должен оградить себя от потерь в случае не выкупа его предъявителем.

К принимаемым в залог векселям банки предъявляют те же требования, что и к учитываемым, только их передача в банк оформляется залоговым индоссаментом.

Выдача ссуд в России под залог коммерческих векселей в основном носит разовый характер, отражается на простом ссудном счете и оформляется кредитным договором.

При непогашении кредита в уставленный срок банк имеет право на реализацию залога, т.е. при наступлении срока платежа по векселю предъявить его векселедателю и получить платеж в погашении кредита либо опротестовать вексель в случаи неплатежеспособности последнего.

Векселедательским кредитом пользуются предприятия (хозяйствующие субъекты), выступающие в роли покупателей, при нехватке оборотных средств для расчетов с поставщиками продукции, товаров, услуг и невозможности из-за дороговизны оформить в банке обычный денежный банковский кредит. В таком случае банк заключает с клиентом кредитный договор, в соответствии с которым заемщик в качестве кредита получает пакет собственных векселей банка-кредитора, выписанных банком на него на общую сумму, указанную в договоре.

Процентная ставка за векселедательский кредит устанавливается ниже ставки за обычный банковский кредит в связи с более низкой ликвидностью векселей по сравнению с деньгами.

Следует отметить, что векселедательский кредит имеет определенные границы, поскольку банки при таком виде кредитования хотя и не используют свои кредитные ресурсы, но ограничены рамками норматива ликвидности, устанавливаемого ЦБ РФ для коммерческих банков, по выпуску собственных векселей, чтобы не допустить необоснованного роста денежной массы в обращении.

Сбербанк России предлагает широкий спектр услуг использующим векселя Клиентам:

· выдача и оплата векселей в рублях и иностранной валюте;

· досрочная оплата векселей;

· размен на векселя меньшего номинала и консолидация в векселя более крупного номинала;

· выдача письменного подтверждения о факте оформления векселя с конкретными реквизитами;

· предоставление информации о дате оплаты векселя;

· депозитарное обслуживание векселей;

· использование векселей в кредитных операциях;

· прием векселей в счет погашения ссудной задолженности.

Выдача векселей

Учреждения Сбербанка России выдают векселя юридическим и физическим лицам (в том числе индивидуальным предпринимателям), являющимся как резидентами, так и нерезидентами Российской Федерации.

Основанием для выдачи векселей служит договор между Банком и первым векселедержателем. При заключении между Банком и векселедержателем долгосрочного договора, оформление векселей производится на основании заявки или уведомления Клиента.

Для получения векселей представитель Клиента (юридического или физического лица) должен подтвердить свои полномочия доверенностью. Доверенность, выданная физическим лицом или в порядке передоверия, должна быть заверена нотариально.

Существуют следующие ограничения, связанные с приобретением векселей:

1. оформление и выдача векселей производится только после оплаты услуг Банка и перечисления на счет Банка всей суммы, предусмотренной договором (заявкой, уведомлением);

2. сумма на покупку векселей может быть перечислена только самим покупателем векселя;

3. сумма на покупку векселей не может быть внесена наличными денежными средствами, за исключением случаев, когда первым векселедержателем является физическое лицо либо индивидуальный предприниматель.

|

из

5.00

|

Обсуждение в статье: Потребительское кредитование |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы