|

Главная |

Анализ источников формирования имущества

|

из

5.00

|

Пассивы организации (т.е. источники финансирования ее активов) состоят из собственного капитала и резервов, долгосрочных заемных средств и краткосрочных заемных средств. Обобщенно источники средств можно поделить на собственные и заемные. Для общей оценки источников средств предприятия проводится анализ динамики состава и структуры пассива баланса, который дает возможность установить основные показатели, характеризующие финансово-экономическое состояние предприятия. С помощью сравнительного аналитического баланса можно получить наиболее общее представление об имевших место качественных изменениях агрегированных показателей в структуре пассива, а также динамике этих изменений.

Источниками собственных средств предприятия являются: уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль отчетного года и прошлых лет (III раздел пассива баланса). В составе собственных источников средств также отражается величина непокрытого убытка отчетного года или прошлых лет, сумма которого уменьшает величину собственного капитала предприятия. Увеличение доли собственных средств за счет любого из перечисленных источников способствует усилению финансовой устойчивости предприятия.

К заемным источникам средств относятся кредиты банков, займы других организаций, займы физических лиц - учредителей фирмы, кредиторская задолженность. Кредиты и займы покрывают дополнительную потребность предприятия в средствах. Заемные средства с хозяйственной точки зрения являются источником имущества (актива), а с юридической - долгом предприятия.

Привлечение заемных средств в оборот предприятия - нормальное явление. Это содействует временному улучшению финансового состояния при условии, что средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В то же время, если средства предприятия созданы в основном за счет краткосрочных обязательств, его финансовое положение будет неустойчивым. Появление просроченной кредиторской задолженности приводит к выплате штрафов, применения санкций и ухудшению финансового положения.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Собственный капитал является основной независимости предприятия. Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него. Свободные средства лучше направить в другую область для получения дополнительного дохода.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия.

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и с позиции предприятия. Для банков и прочих инвесторов ситуация более надежная, если доля собственного капитала у клиента больше 50%. Это исключает финансовый риск.

Различны также финансовые и правовые последствия, связанные с наличием у предприятия такого источника финансирования, как кредиторская задолженность. С одной стороны, она представляется доступным и относительно дешевым видом заемного финансирования. С другой стороны, как правило, кредиторская задолженность характеризуется относительно коротким периодом использования, ограничивающимся сроком от нескольких дней до нескольких месяцев (более продолжительная отсрочка платежа встречается как элемент договорных отношений крайне редко).

Ограниченность срока кредиторской задолженности представляет собой фактор финансовой напряженности, поскольку задержка погашения обязательств может привести к негативным финансово-экономическим последствиям от убытков в виде штрафов и пеней до потери имущества или всего бизнеса в результате банкротства.

Своевременное погашение кредиторской задолженности - важнейшая задача организации, а экономический анализ призван своевременно сигнализировать о неблагоприятных тенденциях, одна из которых - наличие просроченной кредиторской задолженности.

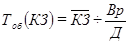

На ликвидность предприятия значительное влияние оказывает срок предоставления кредита. Средний период предоставления кредита может быть исчислен по формуле:

(1.15)

(1.15)

или  , (1.16)

, (1.16)

где  - средний остаток кредиторской задолженности, который в упрощенном виде рассчитывают по данным баланса как среднеарифметическую величину на начало (КЗн) и конец (КЗк) анализируемого периода; Вр - выручка от продажи продукции (нетто).

- средний остаток кредиторской задолженности, который в упрощенном виде рассчитывают по данным баланса как среднеарифметическую величину на начало (КЗн) и конец (КЗк) анализируемого периода; Вр - выручка от продажи продукции (нетто).

|

из

5.00

|

Обсуждение в статье: Анализ источников формирования имущества |

|

Обсуждений еще не было, будьте первым... ↓↓↓ |

Почему 1285321 студент выбрали МегаОбучалку...

Система поиска информации

Мобильная версия сайта

Удобная навигация

Нет шокирующей рекламы